房产各类税费的计算方法和注意事项

在购房过程中,了解并掌握各种税费的计算方法是非常重要的,这些税费不仅关系到购房成本的多少,还影响着房屋交易的效率和未来可能产生的财务风险,本文将详细介绍房产各项税费的基本概念、计算公式以及如何正确地进行税费计算。

房产税、契税、印花税、个人所得税、土地增值税等都是常见的房产相关税费,每种税费的具体性质和计算方法有所不同,但都与房地产市场的交易活动紧密相连。

房产税是中国境内城市、县城、建制镇和工矿区的房产所有人缴纳的一种税款,其征收标准为房产价值的一定比例,具体税率根据地方政策而定,北京市的房产税率为0.6%,上海市为0.4%。

契税是指在买卖或交换房屋、土地使用权时向卖方收取的一种税收,契税一般按照成交价格的一定比例征收,具体比例也由各地政府确定,如北京市的契税率为3%-5%之间。

印花税是一种按固定金额征税的税种,适用于所有以凭证形式记载资金或权利义务关系的合同、协议书等,印花税的适用税率有万分之零点五(即0.5‰)和万分之零点三(即0.3‰)两种。

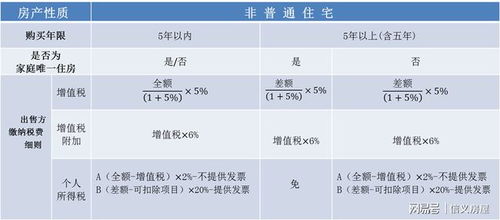

个人所得税是对中国公民及外籍人士来源于中国境内的所得征收的一种税,对于购买住房的行为来说,需要考虑个人所得税的扣除项目,通常情况下,首套住房贷款利息支出可以作为专项附加扣除的一部分来抵扣个人所得税。

土地增值税是指对转让国有土地使用权、地上建筑物及其附着物并取得增值收入的行为征收的一种税,土地增值税的税率一般为30%-60%,具体取决于增值额占扣除项目的比率。

[ \text{房产税} = \text{房产价值} \times \text{房产税税率} ]

如果某房产的价值为100万元,房产税率为1%,则房产税为: [ 100万元 \times 1\% = 1万元 ]

[ \text{契税} = \text{成交价格} \times \text{契税税率} ]

若成交价格为80万元,契税率为3%,则契税为: [ 80万元 \times 3\% = 2.4万元 ]

[ \text{印花税} = \text{合同金额} \times \text{印花税税率} ]

一份合同金额为100万元,印花税率为0.3‰,则印花税为: [ 100万元 \times 0.3‰ = 0.03万元 ]

[ \text{应纳税所得额} = (\text{购买价款} - \text{首付款} - \text{贷款利息}) ]

[ \text{个人所得税} = \text{应纳税所得额} \times \text{适用税率} - \text{速算扣除数} ]

如果购房总价为200万元,首付为50万元,贷款利息为10万元,则应纳税所得额为: [ (200万元 - 50万元 - 10万元) = 140万元 ]

假设适用的个人所得税率为20%,速算扣除数为3750元,则个人所得税为: [ 140万元 \times 20\% - 3750元 = 28万元 ]

[ \text{增值额} = \text{转让收入} - \text{扣除项目金额} ]

[ \text{增值率} = \frac{\text{增值额}}{\text{扣除项目金额}} \times 100\% ]

[ \text{土地增值税} = \text{增值额} \times \text{增值率} \times 20\% ]

若转让收入为250万元,扣除项目金额为200万元,则增值额为: [ 250万元 - 200万元 = 50万元 ]

增值率为: [ \frac{50万元}{200万元} \times 100\% = 25\% ]

土地增值税为: [ 50万元 \times 25\% \times 20\% = 2.5万元 ]

房产税费的计算涉及多个方面,从基础的房产价值计算到复杂的专业税费计算,都需要细致入微的理解和正确的应用,购房者在进行房产交易前,应充分了解相关的税费规定,并结合自身实际情况做出明智的选择。